Se dispararon dólar MEP y el CCL, y el fin de noviembre trepó un 5% con tasas implícitas que duplican a la del mercado de dinero.

La disparada en los precios del dólar futuro a partir de noviembre y la constante caída en las cotizaciones de bonos y acciones muestra a las claras lo que el mercado espera en algún momento a partir del lunes próximo.

En el Rofex las cotizaciones de los futuros subieron 1,7% para fin de octubre, pero en todos los plazos a partir de noviembre los precios saltaron 5% en promedio. Para el cierre del mes próximo las operaciones se pactaron con un valor de $67,65 por unidad estadounidense.

La diferencia con el contado transferencia o mayorista, que ayer contuvo el Banco Central en $58,65 vendiendo unos 300 millones de dólares, mostraba una tasa implícita de 143,6% anual. Es más del doble de la que rige para las operaciones de Letras de Liquidez del BCRA (68% anual), lo cual sugiere que hay algo más que un normal arbitraje con el mercado de dinero.

Los futuros se están moviendo al ritmo de las variaciones que ocurren en el circuito del dólar alternativo. El dólar MEP, que ayer trepó 4,6% a $75; o el contado con liquidación, que saltó 5,4%, a 78,70 pesos. Este comportamiento indica que los operadores y analistas están descontando que, en algún momento a partir del lunes próximo, se produciría un desdoblamiento del mercado cambiario. Esto es, un dólar para el comercio exterior, y otro para las operaciones financieras.

Lo habitual es que los negocios pactados a futuro, como se trata de operaciones financieras, se rijan por el valor del tipo de cambio de ese mercado. De hecho, aún sigue pendiente de resolución el reclamo efectuado por varios fondos de inversión, entre los cuales está PIMCO, ante la Emerging Markets Traders Association (EMTA), para que las operaciones a futuro NDF (Non Deliverable Forwards) efectuadas en la plaza de Nueva York, con las que habían cubierto el riesgo cambiario de Argentina, se liquiden, en forma retroactiva, por el CCL.

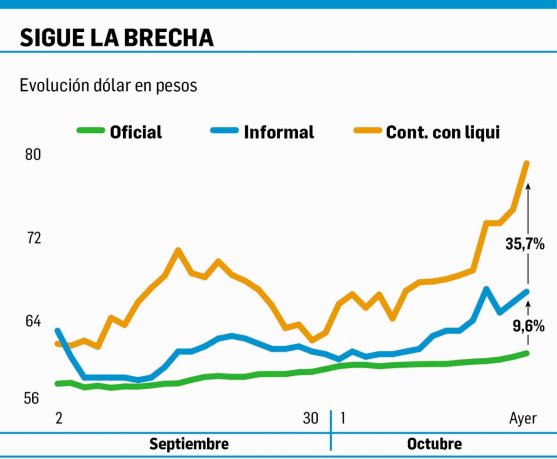

El argumento es que este último es el tipo de cambio verdaderamente representativo de los negocios, ya que ese es el carril por donde se pueden girar libremente las divisas al exterior. Desde hace un mes acercan nueva documentación con los cierres diarios para demostrar la diferencia con el dólar oficial, es decir, la brecha, que ayer trepó a 29% para el caso del dólar MEP, o dólar Bolsa, y a 34% para el CCL.

Un dólar financiero que resultaría del eventual desdoblamiento, al que se podrá acceder y mover sin restricciones, se ubicaría en niveles similares al que surge hoy del arbitraje de bonos soberanos, como el Bonar 24 (AY24), o acciones de empresas argentinas que cotizan tanto en Buenos Aires como en Nueva York bajo la forma de ADR (American Depositary Receips), caso los papeles de YPF.

El dólar reservado para la franja comercial se ubicaría más cerca del mayorista actual, aunque el valor dependerá del grado de control que pueda ejercer el BCRA. La intervención de ayer se ubicó en torno del 50% del volumen total negociado en el MULC, que se ubicó en u$s603 millones.

El tema es que las reservas no son infinitas. Están cayendo todos los días y los dólares que se pueden utilizar libremente son cada vez menos. Un informe de Morgan Stanley de la semana pasada indica que a los u$s46.591 millones hay que deducirles los dólares los swaps con el Banco de China y el Banco de Basilea, los de los encajes de los bancos por los depósitos en moneda extranjera y también los Derechos Especiales de Giro (DEG) del FMI, es decir, los desembolsos del Fondo. La cifra resultante queda en menos de u$s10.000 millones. No alcanza para atender las amortizaciones y los pagos de intereses de la deuda y al mismo tiempo seguir con un ritmo de intervenciones que ya supera los u$s1.000 millones semanales.

El mismo report de Morgan Stanley muestra varios escenarios para la reestructuración de la deuda argentina, dentro de los cuales la solución a la uruguaya parece cada vez menos probable. Es la que, en caso de prosperar, sin quita de capital, resultaría en una fuerte mejora de las paridades de los bonos. La que reflejan los precios de mercado parece ser la del “harsh scenario”, un escenario áspero, aunque no al límite de la reestructuración de 2005. El resultado de esa eventual salida, donde hay más para perder que para ganar con los bonos en cartera, es el que reflejan las paridades de los títulos soberanos, que ayer retrocedieron hasta 5,4%, caso AY24, y cerraron en niveles del 36% a 44% para las versiones más negociadas.

En equities también se observa cierta pesadez. Si bien las acciones en pesos suben, medido en dólares el S&P Merval vale cada vez menos. Ayer finalizó en 33.303,35 puntos, equivalente a unos u$s423 al cambio del CCL. Los ADR de empresas argentinas siguen mostrando números en rojo y ayer volvieron a ceder hasta 4% tanto en los papeles de bancos como de energéticas. Y es que el mismo informe de Morgan Stanley sobre la Argentina advierte sobre un probable evento de crédito, no solo para la deuda soberana.

Lo que puede variar es el timing. Los tiempos dependerán del resultado del domingo. Pero independientemente del día, los precios están hablando de un desdoblamiento cambiario y una renegociación de la deuda más áspera de lo previsto hasta ahora.